Vendre sur Amazon, c’est accéder à un immense marché. Mais c’est aussi relever des défis comptables et fiscaux uniques. Gérer une activité e-commerce sur Amazon est une opportunité énorme, mais elle s'accompagne de défis comptables uniques. Un suivi rigoureux et proactif de votre comptabilité peut transformer ces défis en avantages. Voici pourquoi c'est essentiel et comment bien s'y prendre.

Pourquoi maintenir une comptabilité Amazon à jour ?

Éviter les risques fiscaux 🚨

Une comptabilité à jour est votre meilleur allié pour éviter :

- Les erreurs dans les déclarations de TVA.

- Les pénalités en cas de contrôles fiscaux.

- Les redressements liés à des données incohérentes.

Amazon transmet des montants nets sur votre compte bancaire, ce qui complique le suivi du chiffre d’affaires réel. Vous devez absolument disposer des rapports détaillés de ventes, frais et TVA pour rester conforme. Une gestion laxiste peut vite devenir coûteuse.

Bon à savoir : L’article L123-19 du Code de Commerce interdit, sauf exceptions, de compenser les postes d’actif et de passif dans le bilan, ainsi que les charges et les produits dans le compte de résultat, afin d’assurer une présentation transparente et fidèle des comptes. Cette règle vise à offrir une lisibilité accrue des états financiers en distinguant chaque poste, ce qui permet une évaluation précise de la situation patrimoniale et des performances de l’entreprise. Les compensations pourraient, en effet, masquer des informations importantes, faussant l’analyse des résultats ou des risques financiers. Des exceptions existent, notamment pour les provisions pour dépréciation ou certaines opérations intra-groupe, mais elles doivent être utilisées dans un cadre strictement défini. Respecter cette règle est essentiel pour garantir la conformité légale, éviter les sanctions et renforcer la confiance des parties prenantes dans les comptes publiés. Consultez le texte sur Légifrance pour en savoir plus. 🧾

Gagner en sérénité financière 💼

Avec une comptabilité bien tenue, vous maîtrisez :

- Vos marges après frais Amazon.

- Vos flux de trésorerie.

- Les tendances de vos ventes et dépenses.

Cette vision claire vous permet d’anticiper les besoins financiers et d'ajuster votre stratégie commerciale.

Les bénéfices d’un partenariat avec un Expert-Comptable

Expertise e-commerce et TVA 🌍

Un expert-comptable spécialisé dans le e-commerce connaît :

- Les spécificités des plateformes comme Amazon.

- Les subtilités des obligations TVA en Europe, notamment avec le régime OSS.

Son accompagnement vous garantit :

- Une conformité totale avec les réglementations en vigueur.

- Une optimisation fiscale pour réduire les coûts inutiles.

Automatisation et simplification des processus 🧾

Avec les bons outils, un expert-comptable peut connecter directement votre Seller Central à des logiciels comptables. Résultat :

- Import automatique des données fiscales.

- Génération simplifiée des déclarations de TVA.

- Gestion allégée des rapports financiers.

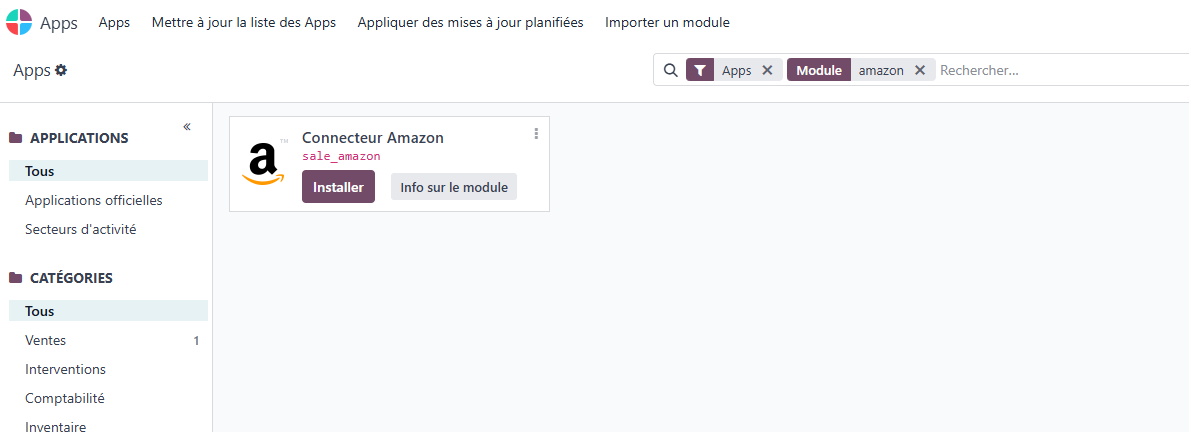

Astuce : Recherchez un expert utilisant des outils modernes, comme Odoo pour maximiser l’efficacité.

Anticiper les évolutions réglementaires

La TVA en Europe : un cadre en constante évolution

Les règles de TVA pour les ventes transfrontalières évoluent régulièrement. Par exemple :

- Le guichet unique (OSS) depuis 2021 facilite les déclarations.

- Certains pays imposent des seuils plus stricts pour les déclarations TVA.

Anticiper ces changements est essentiel pour :

- Rester en conformité.

- Éviter des ajustements coûteux en dernière minute.

Prévoir l’avenir avec une vision proactive 📅

Un suivi régulier de votre comptabilité vous permet de :

- Identifier les opportunités d’optimisation fiscale.

- Préparer les budgets nécessaires pour répondre aux nouvelles obligations légales.

En savoir plus : Découvrez les dernières mises à jour sur la TVA intra-communautaire pour rester informé.

Avec une comptabilité proactive et un accompagnement spécialisé, vous assurez la pérennité de votre activité Amazon tout en réduisant les risques fiscaux. 🚀

Les spécificités des transactions Amazon

Des montants nets sur votre compte bancaire

Lorsque vous recevez des paiements d'Amazon, le montant crédité sur votre compte bancaire est net des commissions et frais divers. Ces frais incluent :

- Les commissions sur ventes.

- Les frais logistiques (stockage, expédition, etc.).

- Les remboursements et ajustements éventuels.

Cela complique la reconstitution du chiffre d'affaires brut, nécessaire pour :

- Gérer correctement votre comptabilité.

- Justifier vos revenus auprès des autorités fiscales.

Sans les rapports et factures disponibles sur Seller Central, vous vous exposez à des erreurs ou des lacunes comptables.

Astuce : Téléchargez régulièrement vos rapports depuis la bibliothèque d'informations fiscales d'Amazon. 📂

Accès à Seller Central : Un impératif 🚨

Le Seller Central est l'unique source pour collecter :

- Factures de ventes.

- Rapports des frais Amazon.

- Détails des transactions mensuelles.

Si vous perdez cet accès (par exemple en cas de suspension de compte), la reconstruction de votre historique devient quasi impossible. Protégez vos données en sauvegardant les fichiers mensuellement.

Problème de déclaration de TVA en Europe

Comprendre les obligations de TVA dans les ventes transfrontalières

Lorsque vous vendez dans plusieurs pays européens via Amazon, vous entrez dans le cadre de la TVA intra-communautaire. Chaque pays applique ses propres règles. Vous devez :

- Facturer la TVA locale lorsque vos ventes dépassent certains seuils dans un pays donné.

- Déclarer et payer cette TVA auprès de l’administration fiscale concernée.

Ces obligations varient selon les juridictions. Consultez le portail de la Commission européenne sur la TVA.

Simplifiez-vous la vie avec le Guichet Unique de TVA (OSS)

Depuis le 1er juillet 2021, le One Stop Shop (OSS) permet de centraliser la déclaration et le paiement de la TVA pour les ventes intra-UE.

Avantages :

- Une seule déclaration pour tous les pays participants.

- Réduction des démarches administratives.

Cependant, l'OSS nécessite une comptabilité rigoureuse. Vous devez fournir des données détaillées sur vos ventes, accessibles uniquement via Seller Central.

Les éléments comptables de vos ventes Amazon à archiver impérativement

Factures de ventes 📜

Les factures générées pour vos ventes constituent la base de votre comptabilité. Elles justifient :

- Le montant du chiffre d’affaires réalisé.

- La TVA collectée auprès des clients.

Ces factures sont téléchargeables directement sur votre Seller Central. Un oubli ou une absence d’archivage peut rendre toute justification impossible en cas de contrôle fiscal.

Bon réflexe : Téléchargez ces factures mensuellement et sauvegardez-les sur un serveur sécurisé.

Factures des frais Amazon 🛠️

Amazon prélève des frais sur chaque vente :

- Commissions sur les ventes.

- Frais logistiques (préparation, stockage, expédition).

- Autres frais divers (remboursements, ajustements).

Ces frais impactent directement vos marges et doivent être intégrés à votre comptabilité. Le détail est accessible dans la bibliothèque d’informations fiscales. Ne laissez pas ces données dispersées !

Exports Excel pour la comptabilité 📊

Amazon propose également des fichiers Excel regroupant toutes les transactions mensuelles. Ces exports permettent de :

- Vérifier vos revenus nets.

- Reconstituer votre chiffre d’affaires brut.

- Faciliter la déclaration de TVA.

Astuce : Ces documents structurés sont indispensables pour automatiser l’intégration dans votre logiciel comptable ou ERP. 🌐

🚨 Les risques en cas de non-archivage

Fermeture de compte Amazon : un scénario catastrophique

Une suspension ou une fermeture de compte Amazon peut arriver sans préavis. Dans ce cas, l'accès à vos documents devient quasi impossible.

Sans ces données :

- Impossible de justifier vos revenus auprès de l’administration fiscale.

- Risque de redressement fiscal ou de pénalités financières.

Conséquences fiscales et légales 📉

En cas de contrôle fiscal, les autorités exigent des justificatifs précis. Une absence de factures ou de rapports détaillés peut entraîner :

- Des sanctions financières.

- Une suspicion de fraude fiscale.

Selon l’administration fiscale française, tout manquement à l’archivage obligatoire expose à des pénalités sévères.

Les solutions technologiques pour simplifier la gestion comptable de vos ventes amazon

La gestion comptable pour les vendeurs en ligne, comme sur Amazon, peut rapidement devenir complexe. Heureusement, des solutions technologiques existent pour automatiser les processus, optimiser la gestion de la TVA et sécuriser vos données. Voici comment les exploiter au mieux.

Connexion à un ERP comme Odoo

Intégrer Amazon Seller à un ERP tel qu’Odoo permet une synchronisation fluide de vos données comptables.

Grâce à l’API, vous pouvez :

- Importer automatiquement vos ventes, commissions, et frais divers.

- Consolider vos données dans un tableau de bord unique pour un suivi clair et en temps réel.

- Gérer efficacement vos obligations fiscales, notamment la TVA collectée dans différents pays.

À noter : Découvrez l’importance des ERP pour optimiser vos processus métier.

Automatisation des imports de données 📥

Avec une configuration bien pensée, les imports deviennent entièrement automatiques. Vous gagnez en :

- Rapidité : fini les saisies manuelles fastidieuses.

- Fiabilité : les risques d’erreurs humaines disparaissent.

- Transparence : toutes vos transactions sont enregistrées avec précision.

Ces données importées peuvent ensuite être utilisées pour générer des déclarations fiscales, des analyses de performance, ou des projections financières.

Simplification de la gestion comptable et des déclarations fiscales

Un ERP comme Odoo centralise tous vos flux financiers. Cela permet de :

- Réaliser vos déclarations de TVA sans effort.

- Automatiser le calcul des marges après prise en compte des frais Amazon.

- Générer des rapports comptables complets pour votre expert-comptable ou vos besoins internes.

Bon à savoir : L’API Amazon Seller est documentée pour une intégration facile avec la plupart des ERP modernes. 🌐

Comment gérer les déclarations de TVA sur Odoo liées à vos ventes Amazon multi-pays ?

La gestion de la TVA intra-UE pour les ventes à distance devient plus simple grâce au régime OSS (One Stop Shop). Avec Odoo, vous pouvez automatiser ces obligations fiscales en configurant correctement les positions fiscales. Découvrez comment activer et exploiter cette fonctionnalité.

Qu'est-ce que le Régime OSS ?

Le régime OSS (One Stop Shop) permet aux entreprises européennes de déclarer et payer la TVA sur les ventes à distance dans l’UE via un portail unique. Cela simplifie la gestion fiscale en centralisant toutes les déclarations, même si vos clients sont répartis dans plusieurs pays de l'Union européenne. En savoir plus sur le régime OSS.

Activation de l'OSS dans Odoo

- Allez dans Configuration > Paramètres.

- Recherchez la section dédiée à la TVA intra-communautaire ou OSS.

- Cochez l’option pour activer cette fonctionnalité.

- Enregistrez les modifications pour appliquer ces paramètres.

Utilisation des positions fiscales dans Odoo

Une fois l’OSS activé, Odoo utilise les positions fiscales pour appliquer automatiquement les taux de TVA adaptés à chaque pays. Cela garantit une gestion conforme des ventes intra-UE.

Automatisation Intégrée

Odoo détecte la localisation du client (grâce à l’adresse de livraison ou de facturation) et applique automatiquement le taux de TVA correct. Vous n'avez plus besoin de configurer manuellement les taux pour chaque facture ou commande.

Détection Automatique

- Lors de la création d’une commande ou d’une facture, Odoo identifie le pays du client.

- Le système applique alors la position fiscale correspondante, alignée sur le taux de TVA du pays en question.

- Les rapports TVA sont automatiquement générés, facilitant vos déclarations OSS.

Astuce : Vérifiez régulièrement vos positions fiscales dans Configuration > Taxes > Positions Fiscales pour garantir leur exactitude. 📌

Avec Odoo, la gestion de l’OSS devient un jeu d’enfant grâce à l’automatisation des positions fiscales. En quelques clics, vous assurez une conformité fiscale totale pour vos ventes intra-UE ! 🎯

Comptabilité pour vendeurs Amazon